Kevin Winter/Getty Images Entertainment

Das zweite Quartal in Folge war unser oben abgebildeter Hund, der Netflix Inc. (NFLX) besitzt, vom Aktienrückgang überrascht.

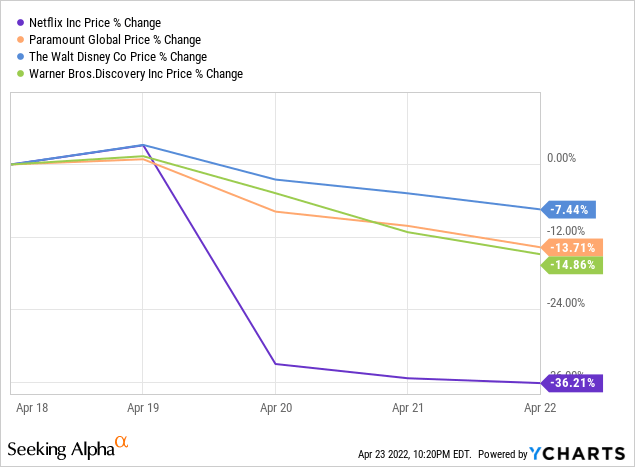

Als wir zuletzt über The Walt Disney Company Inc. (NYSE:DIS) wir waren weniger als beeindruckt von dem enormen Anstieg der Disney+-Abonnentenzahl. Wir skizzierten den Hauptgrund, warum wir das dachten Sprung war eine Anomalie und bereitete sich auf eine drohende negative Überraschung in den Ergebnissen des nächsten Quartals vor. Während wir darauf warteten, schuf NFLX natürlich ein ziemlich negatives Umfeld für die Streaming-Bullen.

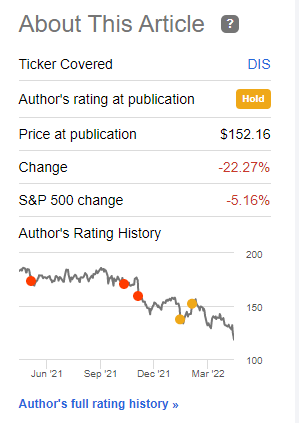

DIS ist jetzt seit dem letzten Artikel um 22,27 % gefallen.

Rücksendungen seit letztem Artikel (Das einzige Diagramm, das Sie sehen müssen)

Wir wünschten, wir könnten uns das anrechnen lassen, aber wie Sie sehen können, hatten wir im Gegensatz zu unseren roten Punkten (Verkaufsratings) zu Beginn des Jahres eine neutrale Bewertung. Die Frage heute ist jedoch, ob DIS genug gefallen ist, um ein Kauf zu werden.

Bewertungen

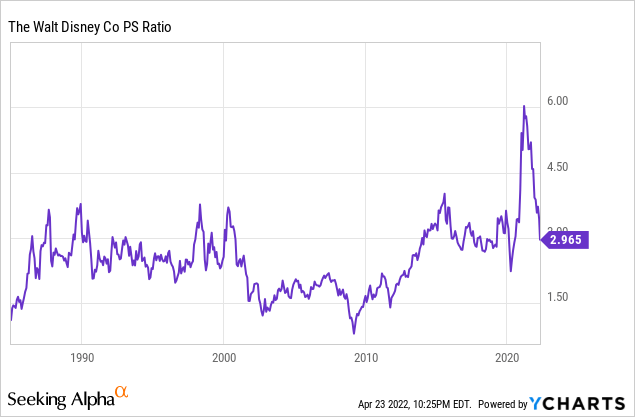

Als wir 2021 zum ersten Mal den Bear Case für DIS vorbrachten, betonten wir, dass noch nie jemand mit DIS Geld mit einem Preis-Umsatz-Verhältnis von über dem 4,0-fachen verdient hatte. Der fallende Preis und die steigenden Verkäufe haben das behoben.

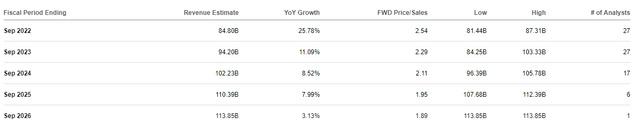

Disney-Umsatzschätzungen (Alpha suchen)

Das Preis-Umsatz-Verhältnis sieht zu diesem Zeitpunkt sehr vernünftig aus. Das ist leider keine Tiefstbewertung. In der Vergangenheit konnte man das Preis-Umsatz-Verhältnis ziemlich oft unter das 1,5-fache bringen.

Wir wollen also zumindest eine Zahl unter 2,0X in Echtzeit sehen, bevor wir anfangen, über die Gelegenheit zu sabbern. Nun, es braucht vielleicht nicht viel Preisbewegung, um dorthin zu gelangen. Aber es könnte dauern. Zum Beispiel würde uns ein Preisrückgang von 15 % von hier bis September 2023 fest in gutes Terrain bringen, wenn die Verkäufe steigen.

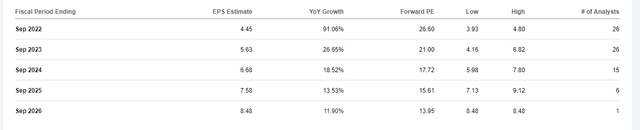

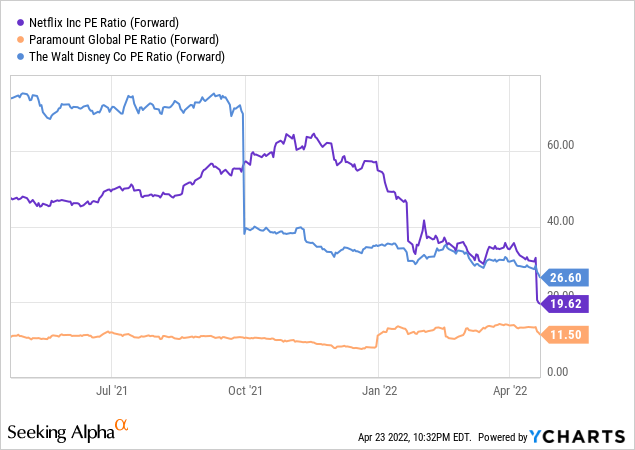

Die Einnahmen bieten eine ähnliche Perspektive. Bei 21-fachen Gewinnen kann man sich wirklich nicht zu sehr darüber freuen.

Disney-Gewinnschätzungen (Alpha suchen)

Übrigens, als wir vor einem Jahr unsere Bärenargumente präsentierten, war das häufigste Gegenargument, und wir machen keinen Scherz, „Haben Sie das Multiple auf NFLX gesehen?“ Unsere Antwort war, dass man niemals einen Kauf zu ausgefallenen Bewertungen rechtfertigen sollte, weil man noch schlechtere Anlagen finden kann. Die ultimative Ironie dabei ist, dass NFLX auf KGV-Basis jetzt niedriger gehandelt wird als DIS.

Insgesamt sehen wir trotz des Rückgangs in Bezug auf die Bewertung nicht viel, worüber wir uns freuen könnten.

Ausblick

Wir behaupten seit geraumer Zeit, dass die Dollars, die in das Streaming fließen, nicht die Renditen bringen, die die Investoren erwarten. Dies ist ein übersättigter Markt und die Menge an Inhalten stellt die Fähigkeit zum Konsum in den Schatten. Da wir uns mehr und mehr der Normalisierung nähern und die Büroarbeitszeiten zunehmen, sehen wir dies nur als zunehmende Schmerzen für die Streaming-Unternehmen an. Diese unangenehme Mischung wurde durch ein wirklich schlechtes inflationäres Umfeld verschlimmert, das die Verbraucher dazu zwang, Kürzungen vorzunehmen. Es hat auch die Kosten für die Produktion von Shows eskaliert. Wir nennen das einen perfekten Sturm und wir wagen zu sagen, dass wir das alte DIS ohne das Streaming heute wahrscheinlich attraktiver finden würden.

Wenn DIS diesen Weg aber weitergeht, was sehr wahrscheinlich erscheint, würde es ihnen helfen, einen Partner zu finden. Eine Vermögenszusammenlegung/-zusammenlegung mit Kostenteilung kann hier äußerst fruchtbar sein. Sowohl Amazon Inc. (AMZN) als auch Apple Inc. (AAPL) sind mächtige Unternehmen, die über ernsthafte finanzielle Möglichkeiten verfügen. Eine konsolidierte Version könnte den Nutzerwert steigern und die bestehenden Ökosysteme besser nutzen. Dies erfordert zunächst das Eingeständnis, dass der allumfassende Plan, Einnahmen auf Kosten der Gewinne zu verfolgen, falsch war und dass die Vorstände im Allgemeinen langsam damit umgehen. Wir glauben immer noch, dass die NFLX-Katastrophe eine Warnung dafür ist, wie schnell der Markt gesättigt wird, und hoffen weiterhin auf eine Wende des Managements.

Urteil

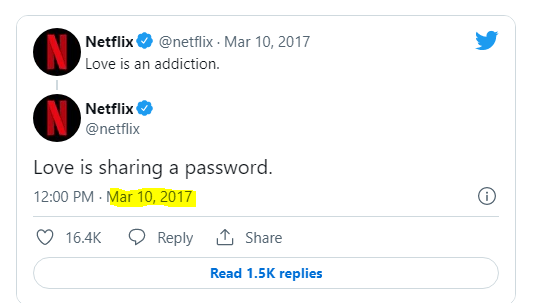

NFLX lieferte ein großartiges Beispiel dafür, wie sich die Dinge im Laufe der Zeit ändern, als sie erklärten, dass sie mit dem Teilen von Passwörtern beginnen müssten.

Netflix-Tweet 2017 (Twitter)

Natürlich scheint 2017 jetzt so lange her zu sein und man kann es sich verzeihen, dass man das Gesagte vergessen hat. Aber heute lautet das Mantra, dass das Vermieten der Rechte an „Liebe tatsächlich“ ist eigentlich sehr teuer. Die Preise steigen und das Abonnentenwachstum ist abgeschlossen.

DIS hat gerade erst seine eigene Reise begonnen, wird diese Abonnentenwand aber sehr schnell erreichen. Selbst wenn der durchschnittliche Abonnent beschließt, jeden Monat auf 3 von 4 Diensten zu wechseln, wird der Schaden kolossal sein. Die Bewertung hat sich bei DIS verbessert, ist aber alles andere als verlockend für die bevorstehenden Herausforderungen. Wir bleiben hier neutral und werden versuchen, dies erneut zu tun, wenn DIS einen Partner findet oder die Aktie deutlich nach unten bewegt.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Es mag so erscheinen, sich so anhören, aber überraschenderweise ist es das nicht. Von Anlegern wird erwartet, dass sie ihre eigene Due Diligence durchführen und sich an einen Fachmann wenden, der ihre Ziele und Einschränkungen kennt.